年末が近づくと「年末調整」や「確定申告」という言葉をよく耳にしますよね。

自分は学生で会社員じゃないから関係ないや。

会社員なら、会社が全部手続きしてくれるでしょ。

と思われる方もいるかもしれませんが、自分の状況と照らし合わせて調べておかないと、税金を多く納めてしまい、損をすることがあります。

この記事では、学生や副業をしている場合、年内に転職をした場合など、さまざまなケースごとに年末調整・確定申告が必要になるかどうかを解説しています。

まずは自分が対象者かどうか、しっかり把握しておきましょう。

年末調整とは?

年末調整とは、「従業員に支払った給与やボーナスから、会社が国に支払った所得税(=源泉徴収)」を再計算して、実際に1年間に払うべき税額(=年税額)を一致させる手続きのことです(※1)。

源泉徴収はだいたいの金額でなされるため、必ずしもその人が納めるべき年税額と一致せず、余分に払っていたり、払う額が足りなかったりすることがあります(※2)。

年末調整をすることにより、その年の所得税を正しく納品することができます。

働いている人にとって、年末調整はとても大切な手続きです。

確定申告との違いは?

確定申告とは、年末調整と同じく1年間に支払うべき所得税を確定させる手続きです(※3)。

年末調整との大きな違いは、「誰が手続きを行うか」です。年末調整は会社が手続きをしてくれるのに対し、確定申告は全て自分で手続きをおこないます。

年間2,000万円以上の収入がある人や、副業の収入が20万円以上ある人は、必ず確定申告の申請をしなければなりません(※4)。また、年末調整をしている人でも別途確定申告が必要な場合もあります。

次の章でどんな人が年末調整が必要か、確定申告が必要なのはどのような場合かを解説していきます。

どんな人が年末調整や確定申告するの?

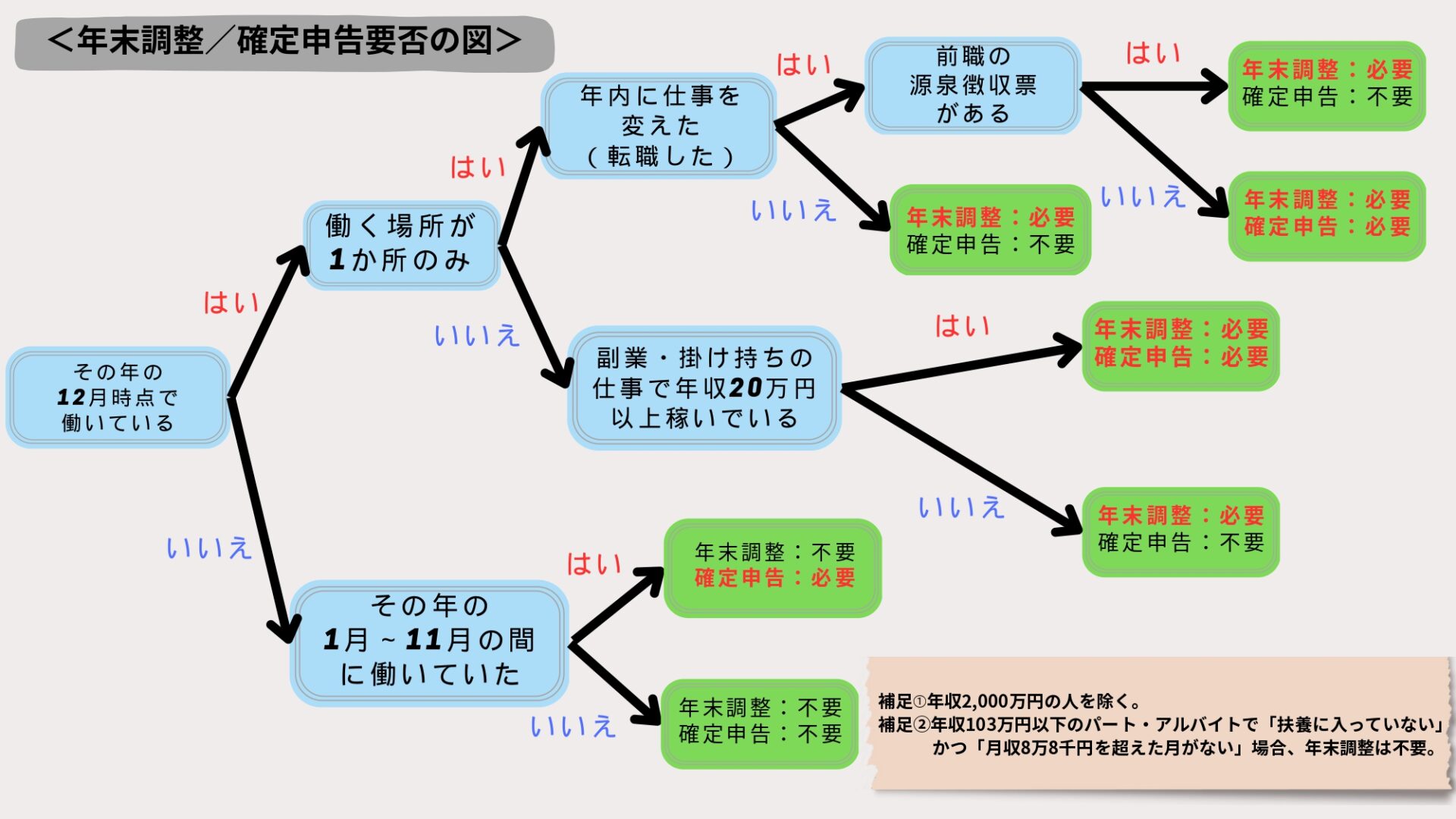

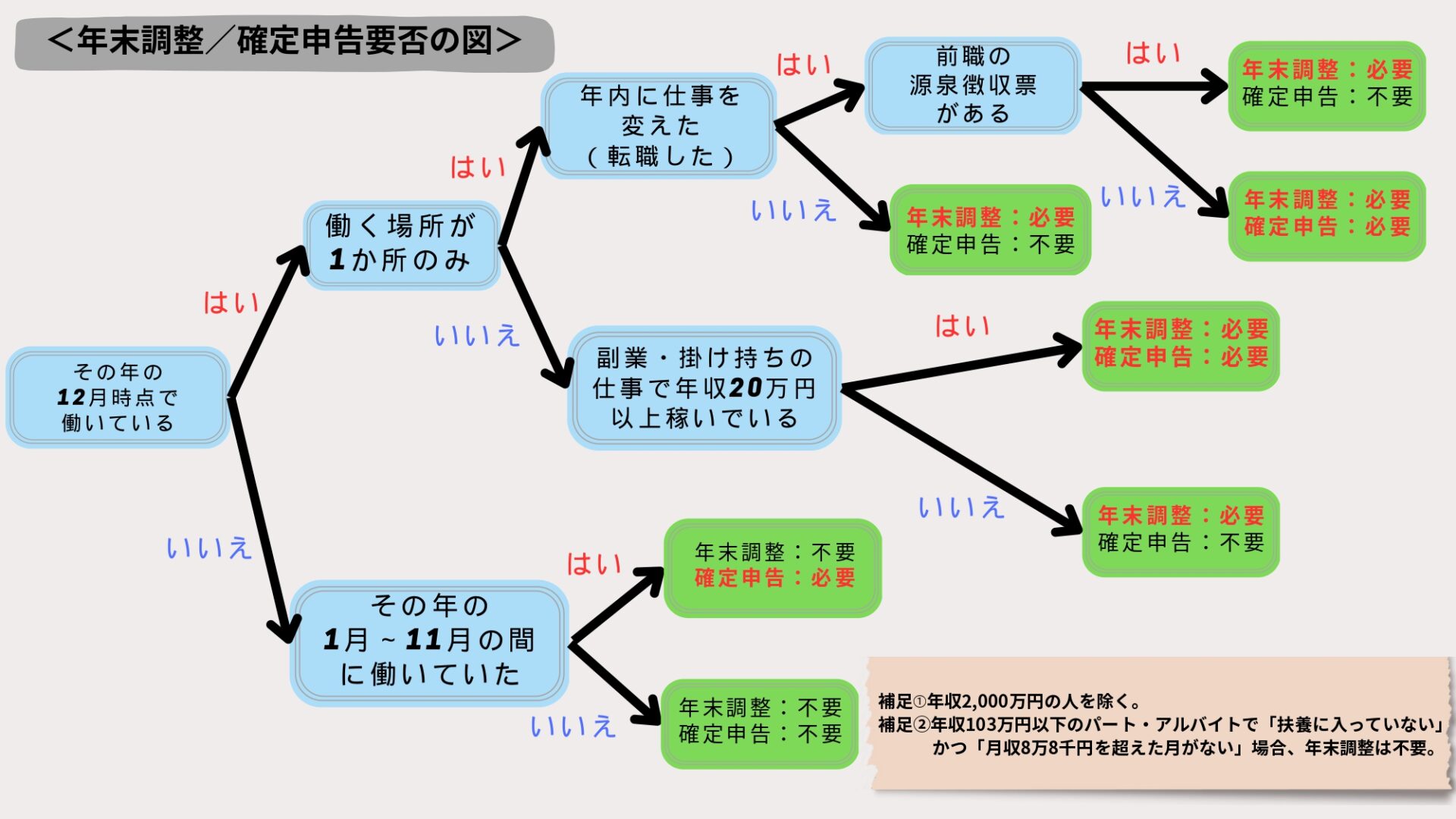

年末調整や確定申告をするのはどんな人か、以下の図にまとめました。図にある通り、確定申告が必要なケースもあります。なお、以下は会社に雇われて働く社会人や学生を対象にした図です。フリーランスや自営業の場合、確定申告が必要になります。

年収2,000万円を超える場合、年末調整は不要です(稀なケースであるためこの記事では説明を省きます)。年末調整・確定申告ともに不要なケースは、以下全てを満たした場合です。

<以下全て満たすと年末調整・確定申告ともに不要>

- 年収が103万円以下である

- 扶養に入っていない

- 毎月の月収が8万8千円未満

また、その年の1年の間に働いていなかった人も年末調整・確定申告どちらも不要です。申請が不要な理由は、納めるべき所得税が発生しないからです。

副業をしていたり、転職をしている場合は年末調整の他に確定申告が必要になるケースがあります。以下、年末調整・確定申告がそれぞれ必要なのはどのようなケースか解説していきます。

学生の場合(年収103万円以下)

学生で年収が103万円以下(103万円を含む)の場合でも、年末調整が必要となる場合がほとんどです。確定申告は基本的には不要ですが、必要なケースもあります。以下、解説していきます。

いくつかアルバイトを掛け持ちしている

いくつかのバイト先を掛け持ちしていても、掛け持ちのアルバイト先での年収が20万円以下の場合、年末調整・確定申告は不要です。

以下を全て満たすケースでは、掛け持ちのバイト先で確定申告が必要です。

- メインでないバイト先で年間合計20万円以上の収入がある

- メインのバイト先で年末調整される

1.に関して、『一番多くお金を稼いでいるメインのバイト先』以外のバイト先での収入の合計が、年間20万円を超えるという意味です。

2.に関して、例えば『メインのバイト先で月収が8万8千を超える月があった』などで源泉徴収されてしまった場合、メインのバイト先で年末調整がなされます。

掛け持ち先で20万円以上稼いでいて、メインのバイト先で年末調整された場合、掛け持ちのアルバイト先で所得税の計算がなされません。

理由は年末調整の手続きは、1箇所のみでできる手続きであるためです。そのため、掛け持ち先で税の金額を確定して所得税を納めるための確定申告が必要になります。

なお、月収が8万8千を超えた場合、例え年収が103万円未満であっても「所得税」が発生するとみなされ、一時的に給与から所得税が引かれてしまいます。年末調整を行うことで、一旦支払われてしまった所得税が戻ってきます。

自分は確定申告が必要らしいって分かったけど、手続きがややこしそうできちんと申請できるか不安…

という方もいると思います。この記事では確定申告の書き方についての解説は省いていますが、どのように計算して書類に記入していいか分からないという方も多いです。

自分で一から確定申告の計算をするのが不安な方は、マネーフォワード

マネーフォワードなら申告に必要な情報を専用のサイトに入力すれば、あとは自動で計算してくれます。本来、確定申告は専用の用紙に手書きで記入して自分で計算しますが、会計ソフトを使うことで手書きや計算をする手間を省けます。

会計ソフトを使えば、書き間違いや計算ミスなど、書類の不備を減らせるのもメリットですね。

また、マネーフォワードはクレジットカードや銀行の情報を紐づけることができます。経費の引き落とし口座などと紐づければ自動で情報が反映されるため、フリーランスで働いている人などにも人気の会計ソフトです。

\クラウド管理でPC・スマホどこでも編集!/

親の扶養に入っている

親の扶養に入っている場合、年末調整が必要です。親の扶養に入る場合、職場に「給与所得者の扶養控除等(異動)申告書」という書類を提出します。この書類を提出する場合、年末調整をしなければならないことになっています(※5)。

学生の場合、親の扶養に入っている方がほとんどです。理由は、扶養に入ることにより親の給与から引かれる税金が少なくなり、結果的に家計の収入が増えることになるためです。

学生の場合、年末調整をしなければならない人がほとんどだと考えておきましょう。

前のアルバイトを辞めて違うバイト先で働いている

前のアルバイト先と今のアルバイト先での年収が103万円以下である場合、年末調整と確定申告は不要です。ただし、前の会社で給与から所得税が引かれている場合は、新しいバイト先で年末調整をしてもらう必要があります。

新たなバイト先で年末調整をしてもらう場合、前のバイト先の「源泉徴収票」が必要になります。手元にある源泉徴収票を新しいバイト先に提出し、年末調整を依頼しましょう。

なお、この源泉徴収票は基本的には退職時にもらうものです。手元にない場合は、書類を送付するよう早めに前のバイト先に伝えておきましょう。送付が間に合わない場合は、自分で確定申告をします。

年末調整をするよりも前にアルバイトを辞めた人で以下の条件を満たす場合、年末ではなく年途中で年末調整をします。

- その年の年収が103万円以下であること

- 退職後、その年に働く予定がないこと

年末調整は年の途中に行う場合もあることを頭に入れておきましょう。

学生の場合(年収103万円を超える)

学生で103万円を超える(103万円を含まない)年収がある場合、基本的には年末調整をする必要があります。また、確定申告が必要になる場合もあるので、以下解説していきます。

いくつかのアルバイトを掛け持ちしている

複数のアルバイトを掛け持ちしている場合について、以下の表にまとめます。

| 本業の年収 | 掛け持ち先の年収 | 年末調整 | 確定申告 |

| 103万円を超える | 20万円以下 | 本業で必要 | 必要なし |

| 掛け持ち先との 合計103万円以上 | 20万円を超える | 本業で必要 | 必要あり |

掛け持ち先のアルバイトで20万円を超えると、確定申告が必要です。年末調整は1箇所の勤務先でのみできる手続きで、掛け持ち先とまとめて申請することができないためです。

掛け持ち先で20万円以下の収入の場合は、本業で103万円を超える収入があっても確定申告は不要です。

単発バイト(日雇い労働者)の場合で、年収が103万円を超える場合、勤め先で年末調整されません。そのため、「本業として日雇い労働をしていて年収103万円を超える」or「日雇いの副業で20万円を超える」場合、自身で確定申告が必要です。

年収130万円以下で所得税がかからない制度(勤労学生控除)を利用している

学生で、一定の条件を満たした場合『勤労学生控除』の制度を利用できます。103万円以上年収がある場合、本来は所得税がかかります。

勤労学生控除とは、条件を満たしているかつ年収130万円以下であれば、所得税がかからないようにした制度です。

この記事では、勤労学生控除の詳細については説明を省きます。

対象者の条件や申請方法は国税庁|No.1175 勤労学生控除で確認できます。

この制度を利用する場合、親の扶養に入る時に使用した書類と同じ『給与所得者の扶養控除等(異動)申告書』をバイト先に提出します。先に解説した通り、上記の書類を提出する場合は年末調整をする必要があります。

前のアルバイトを辞めて違うバイト先で働いている

その年にバイト先を変更した方は、前職の『源泉徴収票』が手元にあるかどうかで対応が変わります。以下、表にまとめます。

| 前職の源泉徴収票 | 年末調整 | 確定申告 |

| 手元にある/再送が間に合う | 必要 | 必要なし |

| 手元にない/再送が間に合わない | 必要 | 必要あり |

前のバイト先の源泉徴収票を今のバイト先に提出することで、バイト先が年末調整をしてくれます。今は書類が手元にないが再送してもらうことができ、今のバイト先への提出が間に合う場合は、確定申告をする必要はありません。

前職の源泉徴収票が手元になく、再送してもらっても提出が間に合わない場合もあるでしょう。その場合は、今の職場で年末調整をしてもらった後、自身で確定申告の手続きをする必要があります。

\クラウド確定申告ソフト|満足度No.1!/

扶養内のパート・アルバイトの場合(年収103万円以下)

夫や親など、家族の扶養に入っている方は基本的に勤務先で年末調整が必要です。以下、確定申告も必要になるケースも含めて解説します。

副業をしている場合

夫や親の扶養の範囲内で勤務している、年収103万円以内のパート・アルバイトの方も『学生の場合』での解説と同じく年末調整が必要です。副業中の場合、副業での収入が20万円を超える場合は別途確定申告の手続きが必要です。

前の職場を辞めて違う職場で働いている場合

年内に職場を変えた場合でも、基本的には確定申告は不要です。ただし、以前の職場で所得税が引かれていて、手元に前職の源泉徴収票がない場合は、自身で別途確定申告の手続きが必要です。

現時点で書類が手元になくとも、今の職場の年末調整の書類提出期限に余裕がある場合もあるでしょう。その場合は、前の勤め先に源泉徴収票を送ってもらうよう依頼すると、確定申告の手続きをする手間がなくなります。

学生の場合での解説と同じく「年末調整する前に退職して年収が103万円以下」かつ「退職後は働かない」場合、年の途中に前職で年末調整をしてもらう必要があります。

社会人の場合(年収103万円を超える)

103万円を超える年収の場合、正社員や派遣社員など雇用形態に関わらず年末調整が必要です(日雇いの場合を除く)。以下、確定申告の手続きが必要なケースについて解説します。

副業をしている場合

本職とは別で副業をしている場合、『学生の場合』での解説内容と同じく、その副業で20万円の年収を超える場合は確定申告が必要です。副業で20万円を超える収入がある・ないに関わらず、年末調整の手続きは本業の会社で行います。

転職をした場合

年内に転職した場合も、『学生の場合』での解説同様です。表を再掲します。

| 前職の源泉徴収票 | 年末調整 | 確定申告 |

| 手元にある/再送が間に合う | 必要 | 必要なし |

| 手元にない/再送が間に合わない | 必要 | 必要あり |

前の職場での源泉徴収票があれば確定申告は不要、なければ別途、確定申告の手続きが必要です。

まとめ

年末調整とは、会社で働く(アルバイト含む)人のほとんどの方が行う申請です。この申請をすることで、その年の所得税を正しく納めることができます。

確定申告も年末調整と同じく、その年の所得税を正しく納める申請です。年末調整とは異なり、自分で申請手続きを行う必要があります。

年末調整や確定申告をする必要があるかどうかは、『扶養に入っているか』『転職をしたか』『副業をしているかどうか』などの状況により異なります。

この記事を参考に、自分は年末調整や確定申告が必要かどうか確認してみてくださいね。

参照

※1国税庁|給与所得者(従業員)の方へ(令和6年分)

※2国税庁|No.1910 中途退職で年末調整を受けていないとき

※3国税庁|No.2020 確定申告

※4国税庁|No.1900 給与所得者で確定申告が必要な人

※5国税庁|No.2665 年末調整の対象となる人